При рассмотрении заявок на предоставление кредита банк обращает внимание на выполнение обязательств заемщиком по ранее взятым займам. Эти сведения хранятся в бюро кредитных историй. Самостоятельно проверить кредитную историю в «Сбербанке Онлайн» может каждый клиент этого финучреждения, получивший доступ к удаленному обслуживанию.

Как формируется досье заёмщика в БКИ

Согласно реестру Центробанка, в 2024 году в России работали 17 различных бюро кредитных историй. Они представляют собой коммерческие организации, в которых накапливаются и хранятся данные о всех заёмщиках российских банков, микрофинансовых организаций, кредитных потребительских кооперативов и ломбардов. Каждое кредитно-финансовое учреждение обязано передавать информацию о своих заёмщиках в одно из существующих БКИ.

При таком количестве различных БКИ проблематично отправлять запросы в каждую организацию, поэтому в «Сбербанк Онлайн» появился сервис «Кредитная история», позволяющий по одному запросу получить общую картину своей финансовой репутации по всем бюро. Иногда досье заёмщика «портится» вследствие ошибок, допущенных самими банками при передаче данных. Новый сервис Сбербанка позволяет выявить причины ухудшения кредитной истории и предпринять шаги по исправлению ошибок или улучшению своей репутации.

Сведения по каждому отдельно взятому заёмщику попадают в базу БКИ в течение 10-15 дней после:

- оформления заявки на предоставление кредита;

- предоставления займа;

- внесения ежемесячных платежей;

- погашения задолженности раньше срока;

- просрочек платежей и штрафов;

- взыскания задолженности по решению суда.

Кто может получить информацию

Федеральный закон 218-Ф3 от 30 декабря 2004 г. разделил кредитные истории заемщиков на 4 части:

- Титульная часть содержит персональную информацию (Ф.И.О., данные паспорта, номер ИНН и СНИЛС).

- Основная часть отражает сведения о непогашенных кредитах, о фактах просроченной задолженности за прошлый период, информацию о договорах предоставления залога, случаях взыскания имущества по судебному решению и т.д.

- Закрытая часть предоставляет данные по всем кредитным организациям, услугами которых пользовался заёмщик.

- Информационная – детальные отчеты по каждому из когда-либо полученных и погашенных кредитов.

Проверка кредитной истории позволяет открыть доступ ко всем четырем частям только заёмщику после отправки официального запроса, а сведения из титульной и основной части могут получить юридические лица (банки, страховые компании, работодатели) и индивидуальные предприниматели, но только при наличии письменного согласия кредитополучателя.

Получение сведений через «Сбербанк Онлайн»

Возможность удаленного обслуживания в Сбербанке предоставляется только тем клиентам, которые сами выразили желание получить доступ к продуктам банка через интернет. Поэтому перед тем как узнать кредитную историю через «Сбербанк Онлайн», необходимо открыть личный кабинет на его веб-странице.

Регистрация

Основным условием использования системы «Сбербанк Онлайн» является наличие карты Сбербанка, поскольку все удаленные расходные операции совершаются только с текущего счета пластика. Разновидность платежного инструмента принципиального значения не имеет, поэтому карта может быть кредитной, дебетовой, зарплатной и т.д. Для получения пользовательского логина и пароля необходимо самостоятельно пройти регистрацию одним из предусмотренных для этого способов.

Бесплатный запрос своего досье из БКИ

Согласно российскому законодательству каждый гражданин имеет право один раз в год проверить кредитную историю бесплатно. Для этого необходимо знать, где именно хранятся ваши данные, поскольку запрос нужно отправлять в конкретное БКИ. Информация предоставляется только после полной идентификации отправителя запроса, поэтому потребуется заверение вашей подписи нотариусом, а это уже не бесплатно. Следовательно, на полностью безвозмездной основе узнать детали своего досье не получится. В этой ситуации лучше воспользоваться услугами финансовых учреждений — это намного быстрее, и сразу можно получить исчерпывающую информацию.

Запрос сведений из базы БКИ через Сбербанк

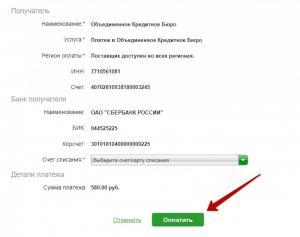

Любой клиент Сбербанка может заказать кредитную историю через «Сбербанк Онлайн» – 580 рублей за один запрос, в любое удобное время. Для этого:

- Войдите в личный кабинет и во вкладке «Прочее» выберите пункт «Кредитная история».

- Увидев стоимость услуги, кликните «Получить кредитную историю».

- Выберите карту для списания суммы платежа и оплатите услугу.

После подтверждения оплаты ожидайте результат.

Сроки обработки онлайн-запроса

Детальный отчет по вашей кредитной истории будет доступен в личном кабинете уже через несколько минут. Его можно посмотреть в онлайн-режиме или скачать на свой ПК в формате PDF.

Кредитный отчет в «Сбербанк Онлайн»

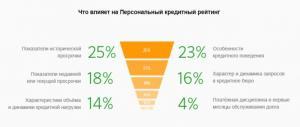

В самом начале отчета вы увидите свой кредитный рейтинг, оцененный по 5-бальной шкале. Он наглядно показывает, насколько хороша ваша кредитная история на данный момент и какова вероятность получения положительного решения банка.

Персональный рейтинг формируется на основе анализа исполнения заёмщиком обязательств по кредитным договорам до текущего момента.

После информации по персональному рейтингу представлены актуальные сведения по всем непогашенным займам и действующим кредитным картам — остаток задолженности, платежи за последний месяц и сумма минимального взноса.

В конце отчета можно ознакомиться с информацией по всем своим погашенным кредитам с указанием их суммы и даты закрытия, а также узнать перечень всех организаций, когда-либо запрашивавших ваше досье из БКИ.

По каждому случаю можно просмотреть детальную информацию – по суммам ежемесячных взносов, о наличии просрочек, примененных банком штрафах, судебных взысканиях и т.д.

Неидеальное досье в БКИ не всегда становится основанием для отказа в предоставлении заемных средств. Клиенты с испорченной репутацией относятся к группе риска, поэтому банк может вынести положительное решение, но предложить максимальную процентную ставку. Для получения более выгодных условий желательно минимум 2 раза в год проверять свою кредитную историю и при необходимости улучшать её, оформляя небольшие кредиты.

Восстановление испорченной репутации

Все данные заёмщика, попавшие в информационную базу БКИ, хранятся в течение 15 лет. Негативную информацию можно исправить только в случае ошибок, допущенных кредитными учреждениями. Если какие-либо сведения попали в базу из-за нарушения заемщиком условий кредитного договора, их нельзя удалить, но можно попробовать себя реабилитировать путем получения новых кредитов и добросовестного их погашения.

С испорченной репутацией довольно трудно получить новый кредит, а при наличии фактов судебного взыскания задолженности банки будут отвечать только отказами. Единственный выход в затруднительной ситуации — обращение в микрофинансовые организации, которые часто закрывают глаза на неидеальную кредитную историю и прямо об этом заявляют. Однако, согласно действующему законодательству, они обязаны предоставлять информацию в БКИ по всем своим клиентам. Именно этот момент заемщик может использовать для исправления ситуации.

Для восстановления своей испорченной репутации необходимо оформить минимум три краткосрочных займа и погашать их поочередно по следующей схеме:

- до 1 500 рублей – на 5 дней;

- от 5 000 до 8 000 рублей – на 8-10 дней;

- от 8 000 до 15 000 рублей – на 10-20 дней.

Второй заём следует брать только после полного погашения первого, а третий — после выплаты второго. Проценты по микрозаймам очень высокие, поэтому важно учитывать свои финансовые возможности, в противном случае вы рискуете ухудшить положение.

Через 10-15 дней после своевременного погашения третьего займа в базе БКИ появится положительная информация, которая по времени будет стоять позже негативной. Поскольку банки больше всего обращают внимание на последние события, можно рассчитывать на получение положительного решения по кредитованию. Однако не стоит сразу рассчитывать на высокий лимит и выгодную процентную ставку. Вначале у вас не будет возможности оформлять экспресс-кредиты, потому что банк обязательно будет запрашивать документы, подтверждающие официальный доход.

Оптимальный вариант — оформить потребительский кредит или кредитную карту на небольшую сумму в офисе банка. При исправном исполнении своих обязательств по договору у вас появятся шансы на повышение лимита и снижение процентной ставки.